本格的に老後を考える50代。目の前の家計のことで頭がいっぱいで、将来必要な教育費や老後資金のことまで手が回らず、不安を抱えている人も多いのでは? そこでファイナンシャルプランナー・畠中雅子さんに、悩みがちなポイントについて教えてもらいました。

<50代>学費の終わりが見え、老後資金にシフトチェンジする時期

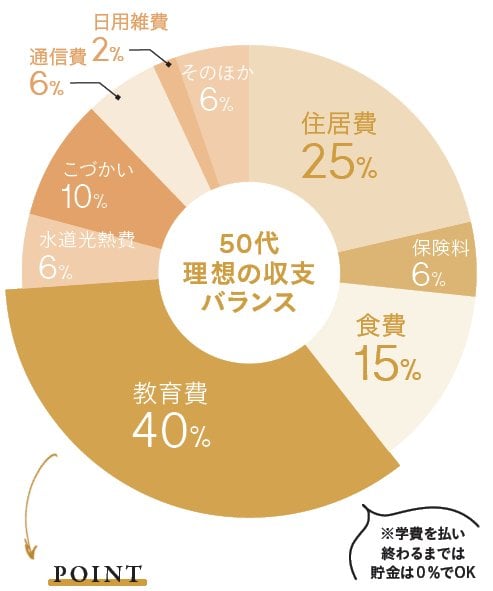

「大学の学費は、少なく見積もっても子ども2人で収入の40パーセント、1人でも20~30パーセントはかかる」と畠中さん。この時期は月の収支が赤字になり、貯蓄できないのは仕方ないと割りきって。ボーナスなども活用し、年間収支が赤字にならなければOKと考えるのもひとつの手。

すべての画像を見る(全5枚)教育費の終わりが見えたら、次は老後準備の始まりです。

「頭をきり替え、“年金暮らし”を意識しましょう。今から家計を少しずつ縮小していけば、老後を乗りきるやりくり力が身につきます。子どもが独立すれば手厚い死亡保障は必要なくなるので、保険を見直し、固定費を削減するのもおすすめです」

●学費を払っても年間収支が赤字にならないように!

50代の家計を圧迫する教育費。とくに、子どもの大学の学費があるうちは貯蓄はできないと思ってOK。ただし生活費の赤字は見逃しNG。年間収支が赤字にならないよう引き締めて。

●手厚い死亡保障は不要になるタイミング。保険は保障額と内容の見直しを

末っ子が高校生以上になったら、親の死亡保障額は減額を検討。貯蓄が十分あり、会社員の場合300~500万円程度あればOK。自営業家庭は1000~1500万円程度が目安に。