住宅ローンは少しでも少なく払い終えたいもの。

返済額を少しでも減らすなら、繰り上げ返済するのと借り換えるのと、どっちがおトクなのでしょうか? ファイナンシャルプランナーの畠中雅子さんに聞きました。

住宅ローン返済中なら「繰り上げ返済」より「借り換え」がおトク

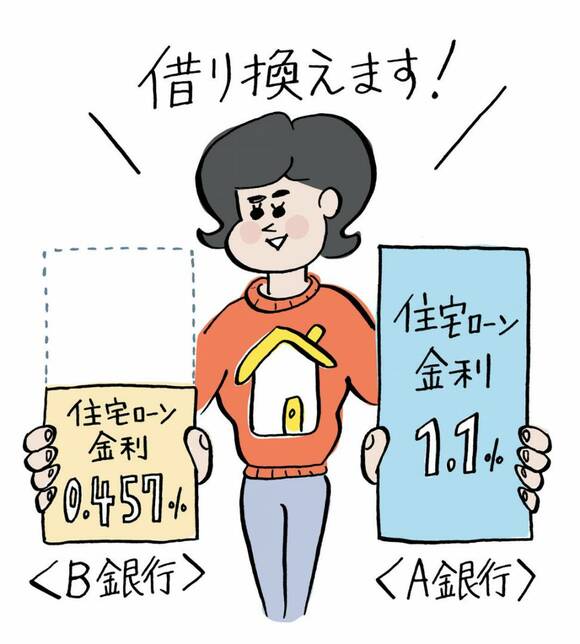

●借りているローンの金利が1%を超えている場合は借り換えがおすすめ

住宅ローンの借り換えをする場合は、手続きに手間がかかり、さらに保証料や抵当権設定費用などがかかります。その点、繰り上げ返済なら、ほとんどの銀行が手数料無料で、ネットでの返済もOK。手軽さという点では繰り上げ返済に軍配が上がりますが、おトク度では借り換えが優位に。

【住宅ローンを2400万円借りた場合】

・借り換えで金利1.1%が0.457%にダウンした場合 ⇒ 約200万円おトク(借り換え費用を差し引いて) ・繰り上げで200万円を返済した場合 ⇒ 約82万円おトクその比較を上の例で見ていきましょう。たとえば、金利1.1%(2017年2月のフラット35の固定金利)のまま完済した場合と、途中で金利0.457%(ネット銀行の変動金利の例/2020年4月現在)のローンに借り換えた場合では、総返済額に約250万円の差が出ます。借り換え費用に50万円かかったとしても、総返済額が約200万円減っておトクです。

一方、借り換えしないで200万円を繰り上げ返済した場合は、総返済額が約82万円しか減りません。つまり借り換えした方が110万円以上おトクということ。

ということで、1%以上の金利で借りている場合は、より低い金利のローンに借り換えた方がおトク。ただし、返済期間が10年をきっている場合は、借り換えは費用を払ってもおトクになるかを試算してから決断を。

※上記の例は2017年2月にローン返済を開始して、2019年12月に借り換えまたは繰り上げ返済した場合。借りた額は2400万円で金利1.1%、35年ローンと仮定

※借り換え後の金利は、ネット銀行の変動金利で計算。金利は変動しますが、ここでは変動しない前提で試算をしており、将来の返済額を確約したものではありません

※ローン残高、ローン金利、返済期間、繰り上げ返済額などによって、おトクになる金額は異なります。