どれほど健康で元気な人でも、一度は考えるのが老後のお金について。将来が心配だから、とお金を貯めたくなる気持ちはわかりますが、一方で節約しすぎると人生を全力で楽しめないという側面もあります。そこで、ファイナンシャルプランナーとして活躍し、人生を豊かにするお金の使い方を提唱する井戸美枝さんに、後悔しない人生を送るための心構えを伺いました。

すべての画像を見る(全5枚)『DIE WITH ZERO』で感じた日米の差

最近、アメリカ発のベストセラー書籍『DIE WITH ZERO 人生が豊かになりすぎる究極のルール』(ビル・パーキンス著・ダイヤモンド社)が話題になっています。どんな本なのかというと、まさに人生の最期に向けたお金との向き合い方が書かれています。

この本では、「人生を終えるときには資産をゼロにする」ことを目標に、お金は貯めこまずに、生きているうちに使い切ることで人生の満足度を最大化しようと提唱しています。

私も読んでみましたが、とても刺激的で面白い本でした。学ぶところも非常に多かった一方で、なんと日本は恵まれた国なのだろうとも感じたのです。

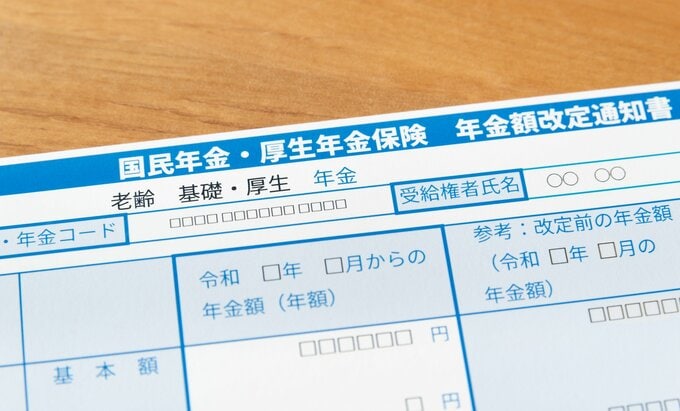

●日本とアメリカの「年金制度」の違い

そのおもな理由は、アメリカと日本では年金制度が違うからです。

アメリカは、日本ほど公的年金が充実していません。年金自体はもらえますが、その受給額は現役時代の所得や勤務期間で決まるうえ、日本よりも給付額は少ないです。支給される公的年金が少ないがゆえに、アメリカで多くの人は企業年金や個人の貯蓄・投資(401kなど)で私的年金を確保するのが一般的です。

つまり、アメリカの場合は、基本的に老後のお金は自分でしっかりつくっておかなければ生きていけないため、『DIE WITH ZERO』で指摘されるように、資産や私的年金のフローを徹底的に計算し調整するのは、非常に理にかなっているのでしょう。

日本人は老後資金には神経質にならなくていい

ところが、ありがたいことに、日本には国民年金と厚生年金という2階建ての公的年金保険がありますし、その給付水準はアメリカよりも高いです。少なくとも会社員の方の場合は、最低限の暮らしは年金が支えてくれるので、老後の資産に対して、そこまで神経質に計算し、貯めこまなくても問題はありません。

『DIE WITH ZERO』を読んだことで、公的年金制度に守られた日本人にとって大切なのは、細かい資産計算よりも、「ゼロで死ぬ」というマインドをきちんと持つことだとよりいっそう痛感しました。

だからこそ、皆さんも必要以上にお金を抱えこまず、そのお金で人生を楽しむことに目を向けることをより意識していただきたいものです。

年を取るほどに支出は減っていく

収入がとだえる定年後の生活に不安を感じるのはごく自然なことですが、じつは総支出でいえば、年齢が上がるほどに支出は減っていきます。

2024年に総務省が発表した「家計調査年表」によると、2人以上の勤労者世帯の消費支出の月平均支出は50代で約36万円というピークを迎え、そのあとは年齢が上がるにつれて徐々に減少していきます。

60代になると約32万円、70代には月平均約28万円まで下がります。

支出が年齢とともに減少するおもな理由として、子どもの教育費や住宅ローンなど、大きな支出は定年前後で終わることが挙げられます。教育費がなくなるだけでも家計の負担は大きく軽減されるはずです。

また、住宅ローンを定年までに完済すれば、その返済分が家計からなくなり、生活費は自然と圧縮されるでしょう。

さらに、自動車についても、現役時代のような大型の車から維持費が安く燃費のよいコンパクトカーに買い替えることで、税金や保険料、燃料費などの費用が削減されます。加えて、定年を機に満期を迎える保険料や個人年金の積み立てなども支出減少の大きな要因となります。

このような実情を考えますと、現在の生活水準のまま老後の支出を心配しながら生活していれば、定年後にお金があまるのは当然だといえるでしょう。