プロが悩みに答える! 家計管理シミュレーション

老後に向けた家計管理の考え方や対策は家族構成や今抱えている悩みによって異なります。老後の試算づくりの基本を踏まえたうえで、定年退職をひかえた世代のお金にまつわる悩みと解決策を紹介します。

●(Q)老後の備えは貯蓄と投資、どちらが優先?

すべての画像を見る(全6枚)(A)貯蓄を優先しつつ固定費などのムダを削った分を投資に回しても

このケースはこれから教育費や子どもの結婚資金が必要な状況ですが、自分たちの老後資金はどのように準備すべきだろうか…という悩み。

「老後は住宅のバリアフリー化も考えていますが、今、手元にあるお金ではすべてをまかなうことができません。今後に向け、貯蓄を増やすべきか、投資を始めるべきか迷っています…」

退職金は老後資金にしたいので、今は生活防衛資金と必要資金をつくるために、まず貯蓄を優先したいところ。そのためには支出の見直しに加え、収入アップがいちばんの近道。妻も働いて収入を増やすことを考えましょう。厚生年金に加入すれば、将来もらえる年金額も上乗せできます。

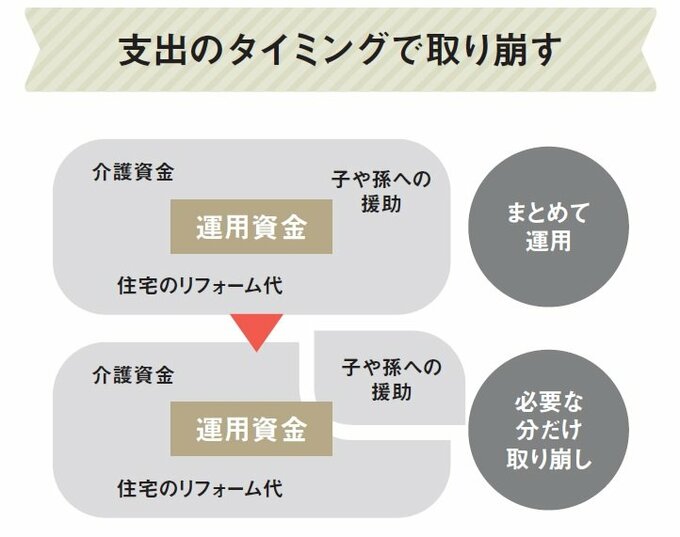

支出面では保険の見直しも検討を。たとえば、定期保険よりも保険料が安い収入保障保険に切り替えるのもひとつの手です。固定費を削って浮いた分は投資に回すのもあり。投資資金はひとまとめで運用し、必要になった分だけその都度取り崩すのがポイントです。

●収・支・運の見直しポイントはココ!

・妻も厚生年金に加入する

老齢基礎年金の受給資格期間10年以上を満たし、厚生年金の加入期間が1か月以上あれば、国民年金に上乗せする形で厚生年金が受け取れます。たとえば、年収300万円の人が10年間加入すると受給額は年16万円アップ。なお、受給額は収入と加入年数に応じて変わります。

・生命保険は収入保障にして保険料を抑える

保険は自分に合った保障を選ぶのがポイント。たとえば収入保障保険は期間満了に向けて徐々に保険金が減っていく商品です。全体の保険料は抑えつつ、子どもの独立までなど、特定時期の保障を厚くしたい場合などはこちらも選択肢となります。

・将来のお金は目的で分けずにまとめて運用

介護資金や住宅のリフォーム費用など、運用資金を目的別に分けると管理が大変です。「将来使うお金」とひとまとめにして運用し、その都度必要な分だけ取り崩す方法なら手間を省けるうえ、運用額も大きくなるので効率よく資産を増やせます。

発売中の『定年前後のお金と手続き 2023年版』(扶桑社刊)では、さらに詳しいケース別のお悩みQ&Aを紹介。年金、退職金、50代からの資産運用…など、気になるお金の疑問がまるごとわかります!